Hausse sans fin ou illusion fragile ?

Depuis plusieurs années, les marchés financiers évoluent à des niveaux jugés historiquement élevés, surtout sur les grandes capitalisations technologiques américaines. S’agit-il d’une bulle nourrie par des liquidités abondantes et des attentes irréalistes, ou d’une réévaluation durable dans un monde de rendements faibles ? Aux États-Unis, certaines entreprises liées à l’intelligence artificielle affichent des capitalisations colossales, malgré des usages et donc des bénéfices encore limités.

Des valorisations record

Nous retenons deux indicateurs pour illustrer cette « cherté » :

- PER du S&P500 (ou ratio Cours / Bénéfice net par action) : à 25x les bénéfices, celui-ci est bien au-delà de sa moyenne historique (16x), ce qui rappelle les niveaux de valorisation de la bulle internet.

- Capitalisation/PIB (le « Buffett Indicator ») : ce ratio, mesure la valorisation globale du marché boursier par rapport à la taille de l’économie. Aux États-Unis, la capitalisation boursière pèse désormais plus de 150% du PIB, un niveau rarement soutenable.

Les causes principales

Plusieurs facteurs viennent aujourd’hui alimenter ces niveaux élevés de valorisation.

- Politiques monétaires : depuis la crise de 2008, les banques centrales complaisantes inondent les marchés de liquidités et appliquent des politiques de taux d’intérêts réels proches de zéro. Ce phénomène a poussé les investissements vers les actifs risqués, dont les marchés actions, qui se sont fortement appréciés.

- Poids des géants technologiques : Les « Magnificient 7 » pèsent une part disproportionnée dans les indices, avec des valorisations stratosphériques (Tesla affiche un PER de 180x les bénéfices pour 2026). Ce qui remet d’ailleurs en question le bien-fondé de la gestion passive à travers des indices.

- L’argument « TINA » (There Is No Alternative) : faute de rendements obligataires attrayant, la prime de risque exigée sur les actions s’est fortement comprimée entrainant des phénomènes de « suivi » des investisseurs qui ne veulent surtout rater d’opportunités.

- Anticipations de croissance technologique : les marchés intègrent un scénario où l’Intelligence Artificielle, le cloud et la digitalisation génèrent des profits exponentiels. Les investisseurs sont prêts à payer très (trop) cher une entreprise qui semble capable de révolutionner le monde de demain.

Les risques sous-jacents

Des entreprises chères rendent les marchés vulnérables. Chaque mauvaise nouvelle, pouvant remettre en question le scénario économique, se paie par une forte correction du cours de bourse. Outre les déceptions potentielles lors des publications des résultats, la confiance des investisseurs peut également être mise à mal par les éléments les suivants :

- Érosion des marges : l’inflation persistante des derniers mois aux Etats-Unis et les hausses salariales mettent à mal les scénarii de rentabilité des sociétés qui ne justifient plus les valorisations élevées payées par les investisseurs.

- Durcissement monétaire : dans un contexte de réduction de la taille des bilans des banques centrales, la fin de l’argent « gratuit » augmente le coût du capital et diminue l’intérêt pour les investisseurs.

- Concentration extrême : la dépendance des indices aux « Magnificent Seven », accroît l’impact d’un retournement sectoriel sur les stratégies passives, ce qui représente un risque structurel pour les marchés.

Bulle ou nouvelle normalité ?

La grande question qui découle de ce constat nous oblige à regarder ces investissements sous différents angles. Deux lectures coexistent :

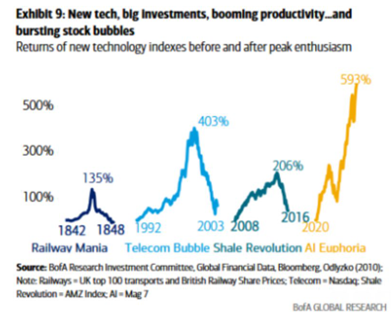

- Scénario « bulle » : Les marchés surestiment souvent ce que la technologie peut apporter à court terme, mais sous-estiment toujours son impact à long terme. En d’autres termes, les prix actuels sont insoutenables car ils reposent sur des hypothèses de croissance trop optimistes, voir irréalistes. Tôt ou tard, un choc de confiance, même limité, devrait provoquer un réajustement des valorisations et des cours de bourse.

- Scénario « nouvelle normalité » : si les taux réels restent durablement bas dans un environnement marqué par la baisse des impôts des sociétés aux Etats-Unis et un choc de simplification administratif, la croissance globale des investissements pourrait perdurer. Dans cette optique, il serait réducteur de qualifier de simple bulle, l’engouement pour l’IA qui, selon certains économistes, s’apparente à la révolution industrielle du XIXème siècle. La croissance technologique et ses effets à la fois déflationnistes et d’augmentation des rendements, pourraient donc justifier les niveaux de valorisation de moyen et long terme.

En conclusion, la cherté des marchés financiers reflète à la fois l’exubérance irrationnelle des investisseurs et l’absence d’alternatives crédibles en matière de placements. Cette situation reste cependant fragile à nos yeux. Tout resserrement des conditions de liquidité ou déception sur les bénéfices pourrait initier un ajustement brutal. La « cherté » des marchés n’est donc pas un état permanent, mais un équilibre précaire entre espoir et réalité.

Réaction des marchés financiers sur le mois

Aux États-Unis, contre toute attente, le S&P 500 et le Nasdaq ont enregistré leur meilleur mois de septembre depuis plus de quinze ans (+3.5% et +5.4%), portés par la perspective de nouvelles baisses de taux de la Réserve fédérale et des résultats d’entreprises robustes.

En Europe, la situation est plus fragile : le secteur manufacturier s’est contracté et les marchés obligataires ont subi des tensions liées aux risques budgétaires et politiques, notamment en France. Néanmoins, le dollar faible (1,17 contre l’euro) soutient les marchés émergents et les actifs internationaux. Dans ce contexte, l’Eurostoxx50 affiche une performance de 3.3%.

Au niveau obligataire, aux États-Unis, la Fed a baissé ses taux directeurs de 0.25%, motivant sa décision par le besoin de soutenir l’emploi même si l’inflation restait supérieure à l’objectif de 2%. Dans la foulée, les taux à 10 ans ont légèrement baissé vers 4,15%. En Europe, les taux allemands à 10 ans sont restés stables à 2.71%. L’indice Cross Over, qui reflète le coût de la protection contre le risque de défaut des obligations « high yield », recule encore de -2.1% sur le mois (-16% depuis le début de l’année).

L’inflation persistante à 2.9% aux Etats-Unis et les taux d’intérêts en baisse ont portés l’or vers des sommets (+12% sur le mois) à USD 3859.